Pensioni Crypto: guida per investire in criptovalute e costruire una pensione florida

Hai sentito parlare di pensioni crypto ma hai conoscenze limitate?

Vorresti investire in cryptovalute per realizzare una tua rendita passiva e avere una pensione futura florida?

Se queste domande ti preoccupano o se semplicemente non hai familiarità con questi concetti, allora sei nel posto giusto.

Oggi, noi di Made, andremo ad affrontare l’argomento spinoso delle rendite passive; quest’ultime possono generare un’importante fonte di reddito aggiuntivo per chiunque.

Negli ultimi anni si è diffuso l’interesse per la generazione di rendite passive tramite le criptovalute. E’ proprio di quest’ultime che oggi ti parleremo e di come stanno suscitando interesse per la generazione di rendite passive.

Cosa sono le crypto pensioni?

In realtà si tratta di una terminologia del tutto fantasiosa, nel senso che non esistono istituzioni pubbliche o private preposte per tale scopo.

Esistono fondi di investimento privati che forniscono piani di pensionamento e che fanno uso anche di investimenti crypto per svolgere la loro attività.

Come ad esempio la Fidelity Investment, che essenzialmente prende i tuoi soldi e li reinveste, anche in settori crypto e blockchain, per poi restituirteli secondo un piano concordato.

E’ certamente un percorso interessante ma non certamente l’unico. Sicuramente non il più remunerativo o gratificante, ma certamente uno dei più affidabili e per questa ragione non possiamo scartarlo.

Cosa sono le rendite passive?

Prima di addentrarci è necessario spiegare prima cosa sono le rendite passive, nel mondo tradizionale.

Le rendite passive sono tutte quelle entrate che ti forniscono o garantiscono dei guadagni fissi (mensilmente o annualmente) senza dover svolgere alcuna attività.

Quindi tradizionalmente parliamo di immobili, fondi di investimento, titoli azionari, ETF, bond decennali o indici di borsa e via dicendo.

E’ fondamentale considerare che ogni strumento utilizzato presenta una quota di rischio, nessuno è escluso.

Tendenzialmente maggiore è il rischio, maggiore è il rendimento, per questa ragione i BTP o bond decennali italiani rendono più di quelli tedeschi (dicesi spread).

Ma cosa centra la blockchain?

La blockchain, con l’ingresso della DeFi e del PoS (proof of stake), ha gettato le basi per sostituirsi all’interno comparto finanziario tradizionale.

Cominciando quindi a creare degli strumenti finanziari che consentissero di

ottenere il medesimo risultato ma una semplicità decisamente disarmante.

Oggi infatti ci troviamo ancora in un periodo storico d’oro, non ci sono ancora delle normative specifiche o restrizioni importanti o muri burocratici tali da rendere il processo impossibile all’utente comune.

Oggi è quindi ancora possibile operare in prima persona e in estrema autonomia nel mare delle crypto, sia per speculare che per ottenere guadagni passivi.

Tuttavia c’è da considerare la questione tassazione, in Italia oggi sono state varate leggi che equiparano i guadagni crypto a quelli di borsa, con una tassazione del 26%, per approfondire l’argomento tasse clicca qui.

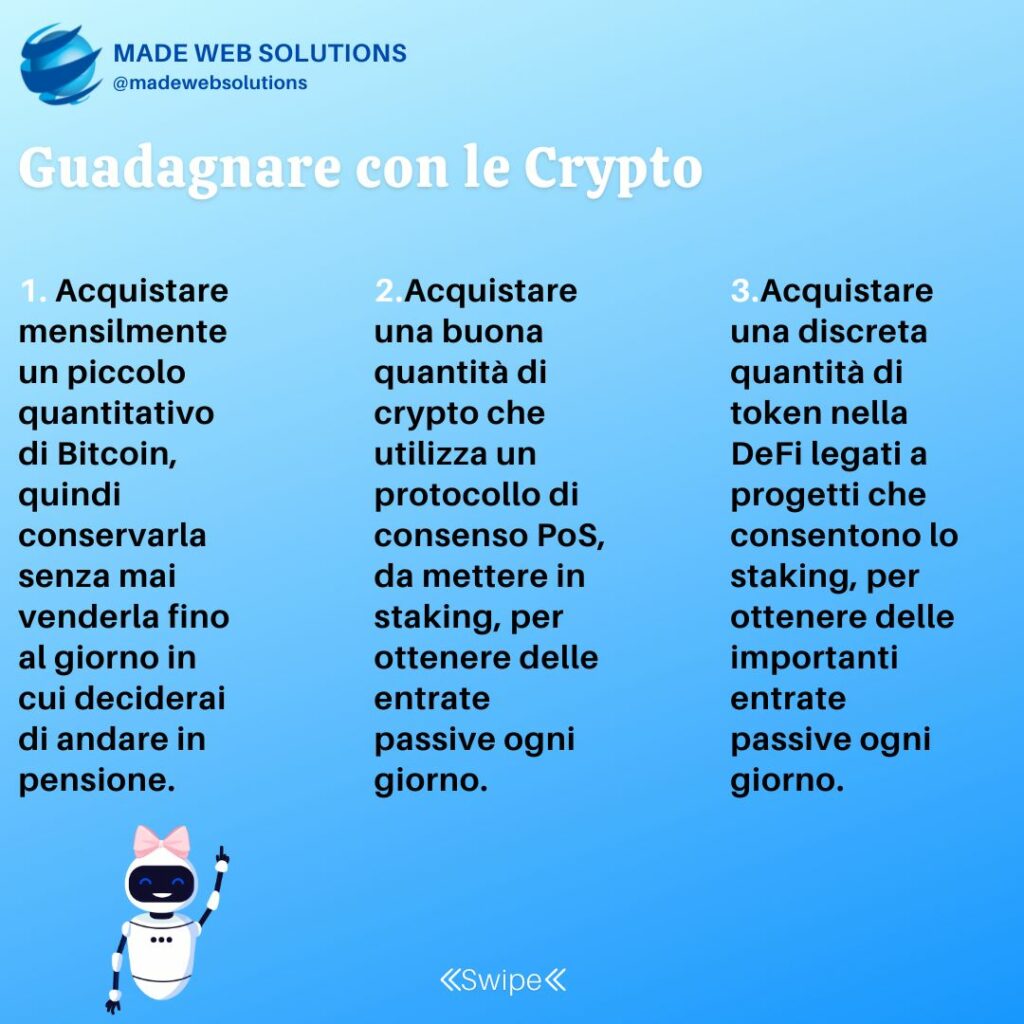

Guadagnare con le Crypto

Ora che abbiamo esaminato tutte circostanze cui prestare attenzione, veniamo al succo e analizziamo tutte le modalità con cui ottenere una pensione o una rendita passiva con le crypto.

- Acquistare mensilmente un piccolo quantitativo di Bitcoin, quindi conservarla senza mai venderla fino al giorno in cui deciderai di andare in pensione.

- Acquistare una buona quantità di crypto che utilizza un protocollo di consenso PoS, da mettere in staking, per ottenere delle entrate passive ogni giorno.

- Acquistare una discreta quantità di token nella DeFi legati a progetti che consentono lo staking, per ottenere delle importanti entrate passive ogni giorno.

Analisi del rischio

Come detto prima, ogni strumento presenta un rischio, nessuno escluso.

Nell’elenco precedente infatti, gli strumenti crypto sono in ordine di rischio. La prima soluzione è la più stabile e potenzialmente duratura.

Ma è importante essere consapevoli del fatto che nessuno può sapere con certezza cosa ci riserva il futuro, se il rischio stimato era solo legato a paure o a corrette considerazioni.

Investire in Bitcoin

Investire in Bitcoin oggi può darti la quasi certezza di un ritorno concreto tra 10-20-30 anni o più.

Anche solo un piano di investimento da 50€ al mese potrebbe portarti nel tempo ad una pensione d’oro.

Potranno introdurre normative, potranno scatenarsi guerre ma il Bitcoin sarà sicuramente ancora li.

Quello che non possiamo sapere è il valore che avrà assunto tra 10 anni.

Infine è da considerare che con le attuali leggi, nulla viene tassato fin tanto che il capitale è detenuto in cryptovaluta.

Investire in Staking PoS

Nella seconda ipotesi invece, è necessario investire una quantità di denaro considerevole, in una crypto PoS come Ethereum, Near, Cardano, Polkadot.

L’obbiettivo di questo scenario di investimento non è una pensione ma più una rendita passiva giornaliera.

Considerando che si tratta di blockchain minori, è ovvio che il potenziale rischio è enormemente maggiore rispetto all’ipotesi precedente.

Inoltre ancora potrebbero subire restrizioni importanti dai burocrati europei e statunitensi, perchè comprare un BTP con un vincolo decennale per avere il 2-4% di APR (guadagno su base annua) quando si può ottenere il 10-15% senza alcun vincolo?

Staking in DeFi

Infine andiamo a vedere la situazione più rischiosa di tutte ma anche la più interessante, lo Staking in DeFi.

Individuando una blockchain minore su cui addentrarsi, che possa essere quanto più stabile, economica e duratura.

Ci si può imbattere in token come il Cake o il Banana, quindi un token che nasce ed esiste all’interno della blockchain BSC (binance smart chain). Così come MMF su rete blockchain Cronos e tantissimi altri.

Collegando il proprio wallet e acquistando anche piccoli importi di questi token, sarà infatti possibile arrivare a guadagnare dal 20% al 100%, talvolta anche 200% del capitale investito, su base annua.

Se poi giornalmente si va a prelevare quanto guadagnato e si va a sommare all’importo iniziale (restake) si ottiene infine un guadagno APY notevolmente maggiore rispetto al precedente APR.

Va messo in cantiere che l’importo dei token acquistati possa anche perdere notevolmente il proprio valore di acquisto, specialmente nel bear market.

Ma è vero anche l’opposto, che quando ci si affaccia ad un bull market è possibile vedere decuplicato il valore del token acquistato, aggiungendo speculazione alla rendita passiva.

Infine nel mare delle DeFi c’è da considerare la crescita esponenziale di truffe, hackeraggi o di semplici fallimenti, progetti che collassano da un giorno all’altro.

Noi di Made ci auguriamo che questa guida possa aiutarti a fare le scelte giuste e per evitare inutili rischi, ma nel caso ti fosse rimasto qualche dubbio, contattaci.